O que é inflação?

A inflação não é meramente o aumento dos preços ao longo do tempo. Esse aumento é um sintoma, não a causa. A verdadeira inflação ocorre quando o governo, por meio de seu banco central, expande a oferta de moeda além do crescimento econômico real.

Ao fazer isso, ele desvaloriza cada unidade de moeda em circulação, o que leva à perda de poder de compra. O que os economistas chamam de “taxa de inflação” nada mais é do que a manifestação visível dessa expansão monetária desenfreada.

a inflação não afeta os preços de maneira uniforme, mas sim distorce a economia, beneficiando os primeiros a receberem o dinheiro recém-criado (bancos, grandes empresas) em detrimento daqueles que o recebem mais tarde (trabalhadores, consumidores). Isso gera uma redistribuição injusta de riqueza e a desestabilização econômica ao longo do tempo.

A busca por ativos que preservam valor

Ativos tangíveis, como o ouro, sempre foram considerados uma reserva de valor eficaz contra os efeitos destrutivos da inflação gerada pelos governos. O ouro, por sua natureza escassa e sua resistência à manipulação governamental, mantém seu valor ao longo do tempo, mesmo quando as moedas fiduciárias perdem seu poder de compra.

Da mesma forma, criptomoedas como o Bitcoin têm ganhado destaque como uma alternativa moderna de proteção contra a inflação. Por ter uma oferta limitada e descentralizada, o Bitcoin se alinha aos princípios de Mises, que defende um sistema monetário que não pode ser controlado ou manipulado por governos. Ele representa uma forma de dinheiro que não pode ser inflacionada, funcionando como uma proteção eficaz contra a desvalorização das moedas fiduciárias.

A inflação corrói o poder de compra

O poder de compra refere-se à quantidade de bens e serviços que uma unidade de moeda pode adquirir. Quando o governo aumenta a oferta de moeda, isso inevitavelmente leva à desvalorização da moeda. Por exemplo, se há 20 anos um dólar podia comprar um galão de leite, mas agora são necessários dois dólares para o mesmo galão, isso não significa apenas uma flutuação natural dos preços, mas sim que o poder de compra do dólar foi reduzido pela criação excessiva de dinheiro.

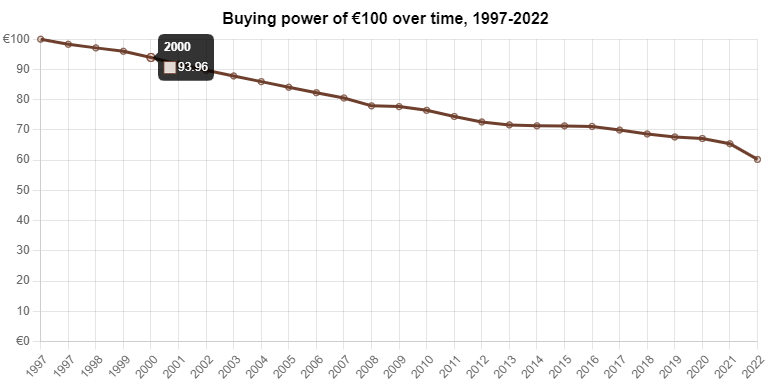

Embora alguns economistas defendam uma taxa de inflação baixa e estável, a realidade é que qualquer inflação prejudica os consumidores, pois reduz seu poder de compra. A inflação não afeta todos de maneira uniforme: aqueles mais próximos à fonte da criação de dinheiro se beneficiam, enquanto os últimos a receberem o dinheiro novo sofrem com o aumento dos preços. Mesmo as moedas fiduciárias mais “fortes” perderam consideravelmente seu poder de compra ao longo do tempo devido à constante expansão monetária.

Dolar :

Euro :

Libra :

É claro que sempre há o medo de que o poder de compra possa ser reduzido a quase nada.

Isso é chamado de hiperinflação. Existem muitos exemplos ao longo da história de como a hiperinflação desestabilizou sociedades. Em 1923, a Alemanha passou por uma hiperinflação.

A inflação precisa ser levada em consideração ao proteger sua riqueza. Guardar dinheiro em uma conta bancária, por si só, não oferece proteção contra a desvalorização da moeda causada pela expansão da oferta de dinheiro.

A inflação corrói o poder de compra ao longo do tempo, e manter a riqueza em moeda fiduciária significa inevitavelmente perder valor. Para preservar o poder de compra, é fundamental buscar ativos que não possam ser inflacionados, como ouro, imóveis ou criptomoedas com oferta limitada, como o Bitcoin.

No restante deste artigo, vamos explorar mais detalhadamente o que é a inflação, como ela é medida e quais são as melhores formas de proteger sua riqueza contra seus efeitos.

Tipos de inflação

A inflação pode aparecer em diferentes setores da economia e impactar diversos tipos de preços. Ela é o resultado da expansão da oferta monetária, o que provoca uma desvalorização generalizada da moeda. A forma mais comum de perceber esse efeito é nos preços ao consumidor, onde o custo dos bens e serviços aumenta de maneira desigual.

Preços ao consumidor:

Medir a inflação nos preços ao consumidor é complicado, especialmente porque a cesta de bens e serviços “comuns” varia entre as pessoas. Categorias geralmente usadas para medir o impacto incluem habitação, transporte, alimentos e bebidas, cuidados médicos, educação, recreação e vestuário. No entanto, cada uma dessas categorias pode esconder distorções mais sutis causadas pela inflação, como mudanças na qualidade ou na quantidade dos produtos ofertados.

Por exemplo, os alimentos podem ser subdivididos em diversas categorias, como:

- Alimentos em casa:

- Cereais e produtos de padaria

- Carnes, aves, peixes e ovos

- Laticínios e produtos relacionados

- Frutas e vegetais

- Bebidas não alcoólicas e materiais para bebidas

- Outros alimentos em casa

- Alimentos fora de casa

Essas subdivisões tornam evidente como diferentes tipos de bens e serviços são afetados de maneira desigual pela inflação. A expansão monetária não afeta todos os preços simultaneamente, criando distorções no mercado que dificultam a avaliação precisa da inflação real.

Redução disfarçada:

Outro impacto indireto da inflação é a redução disfarçada, onde, em vez de aumentar o preço de um produto, as empresas diminuem sua quantidade ou qualidade enquanto mantêm o preço nominal inalterado, ou com um pequeno aumento. Esse fenômeno é mais difícil de detectar, mas igualmente nocivo ao poder de compra. Ele prejudica os consumidores de forma “invisível”, à medida que o valor recebido pelo dinheiro gasto se reduz sem que isso fique imediatamente aparente.

A dificuldade em captar essas mudanças de forma precisa pode levar a medições inflacionárias equivocadas. Quando a inflação é subestimada, governos podem adotar políticas monetárias e fiscais inadequadas, exacerbando o problema e alimentando ainda mais a expansão monetária.

Salários e o efeito inflacionário

A inflação salarial é muitas vezes chamada de “pegajosa” porque, ao contrário dos preços de bens e serviços, uma vez que os salários sobem, é difícil reduzi-los. Isso acontece porque as pessoas resistem a cortes salariais, mesmo quando os preços dos bens podem flutuar. No entanto, o aumento de salários, quando provocado pela expansão monetária e não por um aumento genuíno na produtividade, cria distorções econômicas.

À medida que os salários sobem, os empregadores são forçados a aumentar os preços dos bens e serviços para cobrir os custos crescentes de mão de obra. Isso resulta em uma espiral inflacionária, na qual os preços e salários continuam a subir sem que haja uma melhoria real na produtividade. Esse ciclo inflacionário prejudica o poder de compra e gera instabilidade econômica, já que os aumentos salariais acabam sendo anulados pelo aumento dos preços, o que, no final, não traz benefício real para os trabalhadores.

Medindo a inflação

A inflação, do ponto de vista da Escola Austríaca, não se trata apenas de um aumento nos preços, mas do aumento na oferta de moeda. As medições comuns da inflação, como os índices de preços, capturam apenas os efeitos desse fenômeno, e não suas causas reais. Ainda assim, existem várias maneiras de medir os aumentos de preços decorrentes da inflação.

Índice de Preços ao Consumidor (CPI): O CPI mede a variação de preços de uma cesta de bens e serviços consumidos pelas famílias. Embora seja amplamente utilizado, o CPI pode ser enganoso, pois não leva em conta que a inflação começa com a expansão monetária, o que impacta diferentes setores de maneiras distintas. Habitação, transporte e alimentos são categorias comumente incluídas, mas a média ponderada de preços nem sempre reflete os verdadeiros efeitos inflacionários na economia como um todo.

CPI Núcleo: Esta é uma medida que exclui alimentos e energia, sob a justificativa de que esses itens têm grande volatilidade no curto prazo. No entanto, essa exclusão pode mascarar os impactos reais da inflação sobre os consumidores, já que os preços de alimentos e energia são, muitas vezes, os primeiros a refletir o aumento da oferta monetária.

Índice de Preços ao Produtor (PPI): O PPI foca nas mudanças de preços do ponto de vista dos produtores, medindo o impacto dos custos nos bens e serviços vendidos pelos fornecedores. A pressão de preços sobre os produtores frequentemente acaba sendo repassada aos consumidores, aparecendo mais tarde nos índices de consumo, como o CPI. No entanto, como a inflação é resultado da expansão monetária, o PPI também só captura uma parte do fenômeno, sem abordar sua verdadeira origem.

Desafios na medição da inflação

Medir a inflação é uma tarefa cheia de limitações. A inflação, é fundamentalmente um fenômeno monetário a expansão da oferta de dinheiro, enquanto os aumentos de preços são apenas o efeito desse processo. No entanto, os índices de preços tentam capturar apenas as mudanças nos preços, o que apresenta desafios significativos.

Primeiro, acompanhar as mudanças no nível geral de preços em toda a economia é praticamente impossível. Embora seja possível medir as variações de preço de bens e serviços específicos, medir todos os bens e serviços em uma economia é impraticável. O que chamamos de “nível de preços” é, na verdade, uma média que nunca reflete com precisão o impacto total da inflação monetária em diferentes setores.

Além disso, muitas mudanças de preço não se devem à inflação propriamente dita, mas a fatores como variação no volume, qualidade ou desempenho de produtos. Por exemplo, se o preço de uma xícara de café sobe de R$ 5,00 para R$ 7,50, mas a quantidade de café dobrar, isso não representa inflação. Ao contrário, seria uma deflação, já que o consumidor está recebendo mais valor pelo seu dinheiro.

Outras mudanças de preço, especialmente em tecnologia, são ainda mais difíceis de interpretar. Um smartphone de ponta em 2024 pode custar R$ 4.200, enquanto em 2006 um BlackBerry Pearl custava R$ 2.000. No entanto, o aumento de preço não se deve apenas à inflação, mas à grande expansão nas funções e na qualidade do produto.

Por fim, é fundamental lembrar que, embora as medidas de inflação possam fornecer uma visão geral, elas nunca capturam completamente a verdadeira extensão dos efeitos da expansão monetária, tornando-as imperfeitas e parciais na sua capacidade de medir a inflação real.

O que realmente causa a inflação?

A causa fundamental da inflação é a expansão da oferta de dinheiro, e não simplesmente a dinâmica de oferta e demanda de bens e serviços. A inflação é um fenômeno monetário que ocorre quando os governos ou bancos centrais criam mais dinheiro do que a economia pode absorver, o que inevitavelmente resulta em um aumento generalizado dos preços.

Expansão da oferta de dinheiro:

Quando um governo emite mais moeda do que a economia pode absorver, o valor de cada unidade monetária cai, resultando em preços mais altos. Esse excesso de dinheiro circulando na economia desvaloriza a moeda e corrói o poder de compra. A inflação não está ligada ao crescimento econômico real, mas à manipulação artificial da oferta de dinheiro. É por isso que muitos preferem manter sua riqueza em reservas de valor como ouro ou Bitcoin, que possuem uma oferta limitada. O ouro, por exemplo, tem um crescimento de oferta baixo e previsível, enquanto o Bitcoin é projetado para ter uma oferta fixa, garantindo que ele não possa ser desvalorizado da mesma maneira que as moedas fiduciárias, que são controladas por políticas governamentais.

Oferta e demanda:

Embora as mudanças na oferta e demanda possam influenciar os preços de curto prazo, a inflação real é um fenômeno monetário causado pela intervenção governamental. Mesmo assim, podemos observar dois tipos de variações de preço associadas a mudanças na oferta e demanda:

Inflação de custos: Quando há uma redução na oferta de determinados bens, como o petróleo, os preços podem subir devido a uma escassez temporária. Embora isso possa parecer inflação, na verdade é apenas uma reação de curto prazo a mudanças nas condições de mercado, e não o resultado da desvalorização da moeda.

Inflação de demanda: O aumento da demanda por determinados produtos ou serviços, enquanto a oferta permanece estável, pode causar um aumento temporário nos preços. No entanto, este tipo de aumento de preços é diferente da inflação monetária, pois reflete o equilíbrio natural do mercado. Ainda assim, esses aumentos de preço não são sustentáveis a longo prazo sem o apoio de uma expansão da oferta monetária.

A inflação é ruim?

A inflação é sempre prejudicial, pois resulta da expansão artificial da oferta monetária pelo governo. A inflação reduz o poder de compra das pessoas, especialmente aquelas que pouparam em moeda fiduciária, e causa distorções na economia ao beneficiar os primeiros a receber o dinheiro novo (governos, bancos e grandes empresas) em detrimento do restante da população, que enfrenta preços mais altos.

Uma inflação alta e persistente pode gerar instabilidade, culminando em hiperinflação, onde a moeda perde completamente seu valor, levando os indivíduos a abandonarem a moeda nacional em favor de moedas mais estáveis, como ouro ou moedas estrangeiras. A hiperinflação destrói economias e dissolve a confiança nas instituições.

Por outro lado, a deflação quando os preços caem naturalmente devido ao aumento da produtividade ou ao declínio na oferta de moeda é vista pelos economistas austríacos de forma diferente. Enquanto muitos veem a deflação como prejudicial, levando a uma “espiral deflacionária”, a Escola Austríaca acredita que a queda nos preços não é necessariamente um problema. Quando há menos dinheiro em circulação ou maior eficiência produtiva, os preços caem, o que beneficia os consumidores. Esse processo reflete um ajuste natural do mercado, e não uma situação a ser temida.

Muitos formuladores de políticas buscam uma inflação moderada, acreditando que ela incentiva o investimento e desestimula a poupança. No entanto, essa “inflação controlada” distorce os sinais do mercado, desincentivando o planejamento a longo prazo e encorajando o consumo imediato. Embora os preços subam, a inflação acaba por erodir o poder de compra, prejudicando especialmente aqueles cujos salários não conseguem acompanhar a elevação dos preços.

Como se proteger contra a inflação

Para preservar sua riqueza frente à desvalorização causada pela inflação, é essencial encontrar uma reserva de valor sólida. Uma reserva de valor é qualquer ativo que mantenha seu poder de compra ao longo do tempo e possa ser facilmente trocado por outra coisa. Para ser eficaz contra a inflação, uma reserva de valor deve ter uma oferta limitada e não estar sujeita à manipulação governamental.

Reservas de valor com pouca ou nenhuma expansão de oferta são as melhores proteções contra a inflação. Moedas fiduciárias, que podem ser facilmente expandidas com o simples apertar de um botão, oferecem pouca segurança, pois sua oferta pode ser inflacionada conforme a vontade dos governos. Por isso, ativos como imóveis, ouro e Bitcoin são considerados proteções mais eficazes.

Imóveis: A terra tem uma oferta muito limitada, com aumento quase nulo, o que faz dela um ativo que retém valor ao longo do tempo. Por ser escassa, a terra oferece uma proteção natural contra a desvalorização monetária.

Ouro: O ouro é uma reserva de valor tradicional, cuja oferta aumenta lentamente e de maneira controlada. A dificuldade de extraí-lo e refiná-lo impede que sua oferta cresça de forma significativa, tornando-o uma proteção confiável contra a inflação gerada pela expansão da oferta monetária.

Bitcoin: O Bitcoin é uma reserva de valor moderna, projetada para ter uma oferta total fixa de 21 milhões de unidades. Até 2024, cerca de 19,8 milhões já foram liberados, o que significa que sua oferta restante é limitada. Essa característica o torna uma forte proteção contra a inflação, pois não pode ser inflacionado da mesma forma que as moedas fiduciárias.

Quer saber mais sobre como minha consultoria pode ajudá-lo a alcançar seus objetivos? Clique aqui para conversar comigo e descobrir como posso colaborar!